Analyse de solvabilité :

Finis les risques d'impayés

Personnes physiques et morales

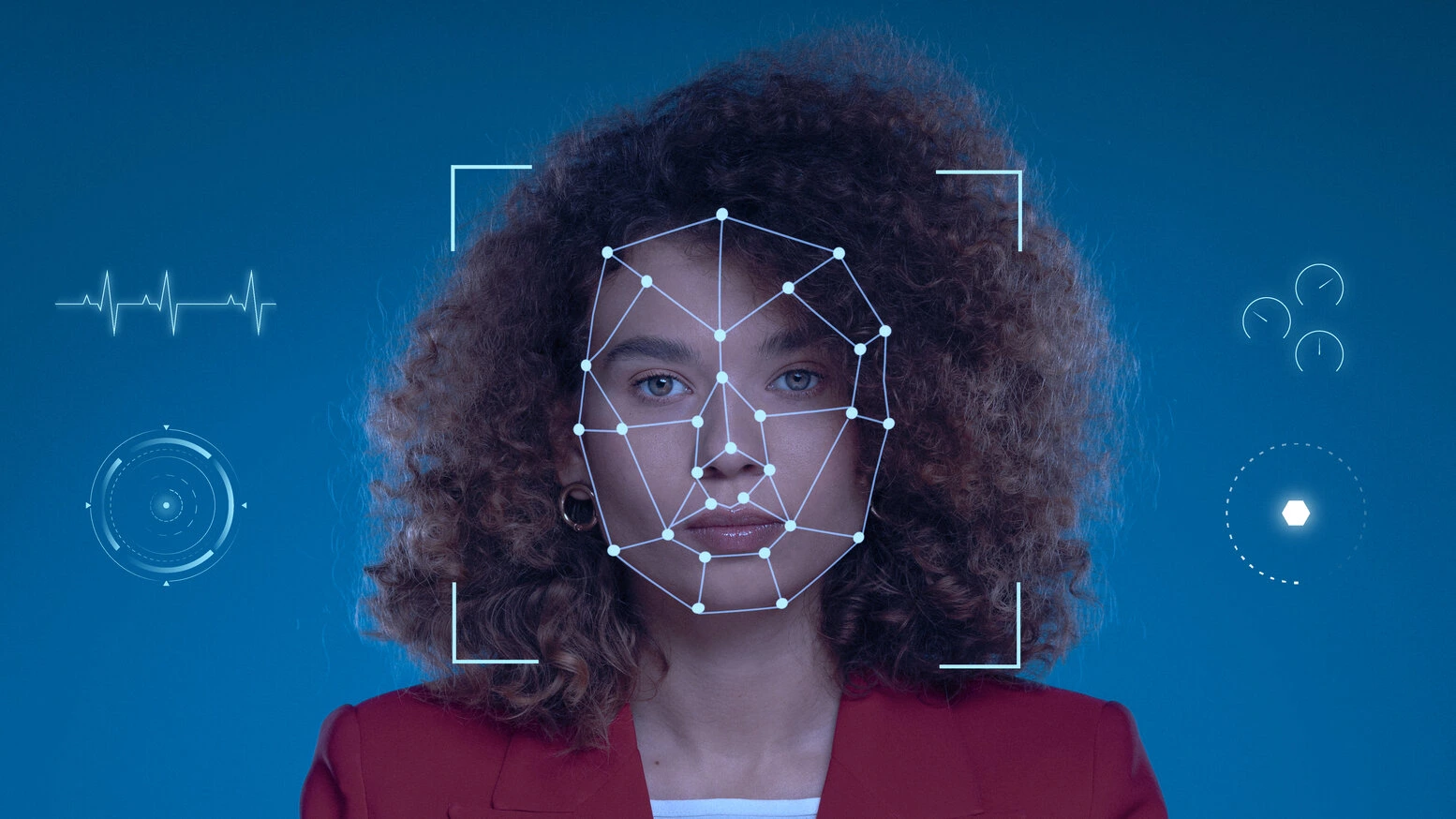

Catégorisation et agrégation de données via l'open banking pour définir un score de prédiction

Réduisez les risques de fraude par 4 grâce à notre solution d’analyse de la solvabilité des entreprises.

Avancez en toute confiance avec vos clients, qu’il s’agisse de personnes physiques ou morales.

Meelo vous propose une solution d’analyse de la solvabilité basée sur la catégorisation et l’agrégation des données via l’Open Banking.

Cette méthode nous permet de vous proposer un score de prédiction adaptable selon les besoins de votre entreprise.

Réduire les risques de fraude par 4 grâce au plug and play

Vérifier l'identité d'une société, d'un demandeur et sa solvabilité

pour obtenir un score de prédiction d’impayé

pour analyser la solvabilité d’un profil

Le profiling et le scoring au service de votre croissance

Obtenez une décision d’octroi automatisée en moins de 5 secondes

Análisis de solvencia

Sécuriser vos ventes pour vous concentrer sur votre cœur de métier, en toute sérénité

Meelo s’occupe de récupérer tous les éléments nécessaires à analyser la solvabilité des particuliers ou des entreprises.

Grâce à l’open banking et la catégorisation des données financières opérées par nos modèles de machine learning et d’intelligence artificielle, notre approche permet d’établir un scoring qui va au-delà des simples données théoriques.

Notre analyse plus fine permet d’anticiper les profils à risque d’impayés… Autant d’éléments réunis pour établir un score de prédiction en quelques secondes et limiter les risques d’impayés.

Open Banking

Catégorisation

Découpage par NLP

Identification Mots Clés

Analyse récurrence / temporelle

95% de transactions catégorisées

Score prédictif d’impayés

Liasse fiscale

Datas & Ratios

95% de transactions catégorisées

Score prédictif d’impayés

Análisis de solvencia

Une approche qui va au-delà du scoring théorique

La lutte contre les risques d’impayés tend à exclure les profils atypiques, considérés à tort comme moins rassurants. Et ce, même s’ils paient leurs factures.

Cette approche peut vous pénaliser en causant une vraie perte de business. L’approche Meelo consiste à déterminer les bons payeurs. Car il s’agit d’une question d’équilibre.

Il est essentiel de responsabiliser les engagements pour lutter contre le surrendettement sans fermer l’accès aux jeunes, aux travailleurs qui ne sont pas en CDI.

à l’identité

documentaire

de solvabilité

à la décision

Tout savoir sur l'analyse de solvabilité

pour lutter contre les risques d'impayés

L’Open banking se caractérise par le partage des données collectées par les institutions bancaires sur leurs clients avec d’autres sociétés.

Ce concept permet de récupérer, avec le consentement du client, 4 mois de transactions bancaires.

Ces données sont essentielles pour permettre d’étudier les dossiers de demande de crédit ou de prêt et lutter contre les risques d’impayés.

Meelo via les agrégateurs récupère ces données pour établir un score de prédiction.

Notre solution d’analyse de solvabilité s’adresse aux personnes physqies comme aux personnes morales (les entreprises).

En quelques secondes seulement, vous pouvez obtenir un score de prédiction fondé sur

Meelo est capable d’analyser les profils à risque via une solution dédiée à l’analyse de la solvabilité des clients.

Comment ?

Par le biais du contrôle du profil du client à qui est attribué un score de fiabilité à partir de plus de 500 données. L’algorithme est ainsi capable de collecter et d’analyser les informations que les clients laissent à la disposition de tous sur le Web pour en étudier la cohérence avec ce qui est déclaré. En l’occurence, les données bancaires d’une banque dans une démarche d’open banking.

Cette solution est le fruit de la combinaison entre l’intelligence artificielle et de l’open banking.

La DSP2 est une directive à l’origine de la généralisation de l’Open Banking.

Cela a permis de créer deux nouveaux services de paiement réglementés :

- les services d’information sur les comptes ( « SIC ») : le client donne à un tiers de confiance, l’accès à des informations sur ses comptes de paiement détenus auprès de prestataires de services de paiement de gestion de compte

- les services d’initiation de paiement ( SIP ). Les clients effectuent des paiements à des tiers directement par l’intermédiaire d’un TC.

Les entreprises qui offrent des SIC et des SIP doivent être régulés ou enregistrées auprès de leur autorité de régulation financière locale et doivent se conformer à certaines obligations lorsqu’elles fournissent ces services.

Meelo vous offre une solution qui vous facilite la prise de décision d’octroi de crédit. Notre solution, est la plus aboutie du marché en matière de gestion des risques d’impayés.

En effet, notre scoring prend le parti de catégoriser les données bien que cela ne soit pas obligatoire pour une prise de décision.

Se baser sur des données uniquement financières telles que le solde du compte ou le nombre de jours à découvert chaque mois serait réducteur.

Notre analyse va plus loin et se base sur les comportements humains car les données financières ne prennent pas en compte les comportements de type épargne.

Et c’est là qu’intervient la catégorisation. Elle apporte une finesse de l’analyse que les données financières à elles seules ne peuvent pas faire.

La catégorisation donne du sens aux flux financiers. Notre score de prédiction du risque de crédit permet d’établir un profiling plus fin.

Notre solution d’analyse de solvabilité concerne également les entreprises ! En quelques secondes seulement, décidez de faire confiance ou non à l’entreprise.

Meelo s’occupe en quelques secondes de collecter tous les éléments nécessaires à l’identification d’une société (Kbis, liasse fiscale), de vérifier l’identité du demandeur et sa capacité à engager l’entreprise puis d’analyser la solvabilité grâce à une agrégation intelligente de données (ratios financiers, procédures en cours et potentielles réactivations).

Cette solution concerne tous types d’entreprises y compris les micro-entreprises.

Dans ce cas précis, nous avons recours à l’Open Banking ainsi qu’un score B2B pour analyser la solvabilité de cette entreprise.

Identificación móvil: optimice la verificación de identidad con nuestro nuevo componente

En Meelo, nos enorgullecemos de innovar constantemente para ofrecerle soluciones cada vez más potentes. Para satisfacer la creciente necesidad de seguridad y fluidez en la identificación de usuarios, nos complace presentar Mobile ID, un componente clave integrado en nuestro Índice de Confianza de Identidad para Personas.

Mobile ID le permite verificar la información de identidad de forma más eficiente basándose en los datos proporcionados por los operadores telefónicos. Esta nueva solución de verificación de identidad optimiza la precisión de nuestros índices y le ayuda a proteger mejor su negocio contra intentos de fraude.

FIDA: Supervisando la financiación abierta con confianza

La regulación de FIDA (acceso a datos financieros) es una continuación de la Directiva DSP2, al ampliar la apertura de datos financieros a nuevos sectores. Donde DSP2 se centró principalmente en los datos bancarios, FIDA tiene como objetivo ir más allá: seguro, ahorro, crédito, inversión ... tantas áreas preocupadas por esta nueva regulación europea.

Las claves para comprender las métricas de las herramientas anti-fraude meelo

Continuemos nuestra inmersión detrás de escena de la solución Meelo con un enfoque en las métricas de evaluación utilizadas en nuestras herramientas para combatir el fraude. Si el índice Gini sigue siendo un estándar histórico y reconocido en el sector bancario, nuestro compromiso para una detección cada vez más eficiente y responsable nos empuja a ir más allá e integrar las métricas más relevantes en el mercado. Es en esta perspectiva que hemos elegido adoptar, además del Gini, una medida aún más fina en su lectura probabilística: la puntuación Brier. Nuestro objetivo? Ofrecerle una lectura precisa de sus predicciones y una mayor confianza en su toma de decisiones. ¡Explicaciones!